炒股必学:持续稳定盈利和逆势上涨的市场意义

短期暴利不可持续,想持续稳定盈利,请这么做!(下面是小编为大家收集的持续稳定盈利和逆势上涨的市场意义相关信息,希望你喜欢。)

2016年12月上旬,股坛一代枭雄徐翔的案件开审,再度引起股民的热议,徐翔概念股也受一定影响而波动。徐翔案应验了投资市场上“暴利不可持续”的朴素道理,但本质上是回报率均值回归的规律在起作用,聪明投资者可以应用这个规律协助优化投资决策,提高长期投资成绩。

暴利不可持续

徐翔93年入市,由传说中的“宁波涨停板敢死队”总舵主发展成为统领200亿元规模的泽熙投资的“私募一哥”,个人财富增值数以万倍计。泽熙投资以平均217.54%的收益率位居“2015年前三季度中国阳光私募基金巅峰榜”之首。15年6至7月间的股灾中,很多私募爆仓及清盘,但泽熙投资5只产品净值全部逆势上扬,6月12日至7月10日涨幅15.6%~47.42%,7月中旬再随市场反弹又出现了巨幅增长。

如果徐翔的神话继续,他真的很快会成为中国首富甚至世界首富。然而,他最终被捕受审,涉嫌内幕交易与操控股价,

显然,徐翔的暴利很大程度是通过非正常甚至非法的手段获得,但其投资生涯也因此嘎然而止。

在投资市场获取暴利的另一种方式就是使用激进冒险的投资策略。长期资本管理公司曾是对冲基金界的“四大天王”之一。团队为极牛逼的业界精英,包括前美联储副主席、诺贝尔经济学奖获得者等。该公司从事看似低风险的国债套利交易,但大胆使用了60倍的杠杆放大收益获取暴利,结果前4年大赚,资产增长数倍;但及后遭遇俄罗斯国债违约事件冲击,第5年巨亏,净值在短短的150天下降90%, 最终要倒闭清算。

同样,在2015年A股疯牛行情中,不少人利用杠杆可获得多倍收益,但如果风控不到位,随后杠杆牛市泡沫的爆破以及熔断股灾就容易令投资血本无归。

均值回归原理

在投资市场特别是股市中,为什么暴利不可持续?为何说这也是回报率均值回归的一种表现呢?

均值回归(reversion to the mean)法则是指万物最终都将回归于其长期的均值。当事物发展严重偏离其长期均值时,总有内在力量令其回归,所谓盛极必衰,否极泰来,而且,这种现象周而复始。从历史来看,股票市场也总有均值回归的趋势。而回报率的均值回归就是其中一种现象。

股市投资回报在不同时期会有高低起伏。从整体来看,如果有投资者透过投机交易获利,必然有其他投资者有交易损失,因为交易本身不产生价值,投机交易实现了某种形式价值转移及财富再分配,故有人戏称为“互掏钱包游戏”。如果算上交易成本,这已不属于“零和”而是“负和“游戏。 长期而言,股市整体回报率会相对稳定,因为整体股市长期收益还是最终取决于其内生性的收益,即上市企业的盈利,也就是说,股票的长期(例如40年以上)的年回报率也很难比上市公司本身的年均收益率高很多,或者说,考察的时间越长,上市公司的业绩越对其股价的决定作用越明显。股票投资的收益率存在向长期均值靠拢回归的趋势。有西方学者研究过世界上主要股票市场的长期平均年回报率相差不大,都是在10%~11%左右,中国股市即使发展时间不长且波动大,但其长期回报率均值也会与此相仿。

整体市场的长期回报率会呈现均值回归的规律,那么为何个体的暴利不可持续现象也是受此规律决定呢?

如果投资市场上的暴利是通过非法手段获取,”价值转移“的结果就必然会导致市场其他参与体的利益严重受损。其他参与体通常是指公众或者本应”合法“享有其中收益的强大利益团体。公众等相关利益团体或其代理人必然会反制与惩罚这种手段,从而使回报率回归相对合理正常。

如果暴利是通过长期采取激进冒险的投资策略而获得,其高收益不是建基于投资标的内生价值,必然伴随着高风险。长期而言,高风险策略失效的情况必然会出现,从而出现严重亏损或利润大幅回撤。这除了因为投资市场的一些固有特点(如不确定性与非理性)外,更多市场参与者可能仿效该策略或交易对手采取对冲手段,导致投资标的价格偏离,最终导致投资策略失效而得到相应风险惩罚。正如俗语所说:“常在河边走,哪有不湿鞋。”实现长期暴利不可能,但还是有小部分优秀投资者能够长期战胜市场。由于均值回归法则的作用,长期来看,这些优秀投资者的年平均回报率也不会高于市场平均水平太多(但是几十年的复利累计就会取得可观收益)。例如,股神巴菲特50年投资的年平均回报率约22%,他是使用了低成本的杠杆(其保险公司的浮存金)才获得此成绩,如果剔除这个因素,其实际年回报率只有13.7%。而被称为“全球投资之父”的世界级投资大师约翰‧邓普顿长期的年复合投资收益率也只是14.5%。

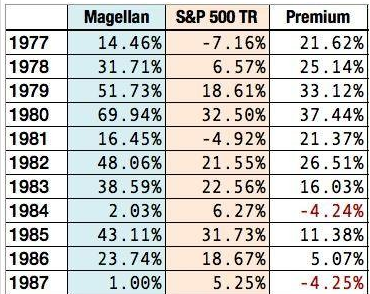

即使杰出的投资基金经理彼得林奇管理麦哲伦基金期间获得年平均复利收益率达29%的佳绩,与上述两位大师的成绩不具备完全可比性。先看看麦哲伦基金在林奇管理的13年具体的成绩(见下图)

可以看出:1.1977~1990年,标普指数仅下跌3年,除去首尾的两年,期间只下跌1年。说明林奇管理基金的时期,股市涨得不错,其优异成绩有牛市的功劳。2.前7年,麦哲伦基金表现极优异,每年跑赢标普指数16~37个百分点以上,但接着后面几年相对很一般了,有3年跑输标普。如果投资者受其前7年成绩吸引而买入该基金,就会有一定失望。3,勤奋、专业、有天分的林奇只干了13年,就提前退休,原因是他觉得为基金管理牺牲了太多私人生活,认为自己的工作方式“不可持续”,也就不愿意继续“透支”人生去获取投资佳绩。而且,13年时间与巴菲特/邓普顿他们50年投资期相较,不算很长。可以想象,如果林奇继续管理基金一段很长时间,其年回报率也会有一定的回归,很大机会降低至接近巴菲特/邓普顿的长期回报率。(当然基金规模变大也是其原因之一)。

逆势上涨的市场意义

忽然之间,我们觉得熊市越发可爱,因为这是主力建仓的季节。那些在熊市中逆势上涨的个股几乎个个有庄。庄家吸的是散户筹码,只有在散户不乐意要股票的时候,庄家才能吸到筹码。散户彻底厌烦了某股,庄家恰恰吃的饱,吃的好。熊市不赚钱,散户没情绪,就想卖股票,于是大多数超级主力都把自己的吸筹时间选在了熊市。因为牛市一旦到来,散户就兴致勃勃地大举入场了。这种情况会大幅提高主力的吸筹成本,因而在大盘下跌的背景下,个股的逆势上扬也就成为了判断主力吸筹的一个重要依据。现在让我们来挑一只股票说明这个逆势上涨的道理。

图4-9:1999/12/27的青鸟天桥(600657)

下方的K线是大盘指数,这张图的下半部分是大盘指数,上半部分是青鸟天桥的K线。大家应该注意到,在最后的十几个交易日内,青鸟天桥的走势跟大盘完全相反。大盘持续下跌,青鸟天桥持续上涨。本人还很清楚的记得1999年末的市场氛围,那时的股市非常低迷,大部分的散户已经回家,散户那时主要的问题是已经没有资金再做什么股票了。即使有股票走强,也很少被大家议论。过两天就是阳历新年,千禧之夜比股市更令人关注。这时候青鸟天桥出动,它很像是个在黑夜中偷营劫寨的,但是它成功了。

新千年短短20个交易日,青鸟天桥竟然上涨了整整一倍。这只股票由于有北京大学的相关题材,2000年后长时期受到市场的关注,但该股随后的走势非常糟糕。遗憾的是,市场散户没有在主力吸筹的时候跟进入场,而是在高位凭借对北京大学的敬仰,将自己几乎是全部的家当奉献给了青鸟。可这只鸟并没有像投资者所希望的那样下一枚金蛋。 这就是股市的逻辑:主力拣的是散户不要的东西,散户拿的是主力高价出手的垃圾。人人都不看好的股票不见得就不好,人人都看好的股票却一定不好,谁拿谁将被套牢。

以上介绍的是一些较常见的主力吸筹以及识别主力吸筹的方法。但俗话说道高一尺,魔高一丈,主力的吸筹其实是没有一定之规的。而且由于主力在吸筹的过程中,总是尽量避免被别人发现,所以识别主力的吸筹需要下一番功夫。每一只股票背后的主力都有他自己建庄的故事,建庄的过程可谓五花八门,甚至有些庄家,他的货是从其他主力手里协议收购的。将市场上这些五花八门的主力吸筹的手法一一阐述其实是没有必要,大家只需要理解一个原理:与其说监测主力,倒不如监测散户。因为主力吸纳的筹码是散户的,什么时候散户乐于把股票抛出来,那散户的出货对象就是主力,就比如说逆势飘红,在这种风险下散户不敢买股票,那么把股价推上去的这些成交量,就几乎没有例外的是主力正在入场。

我们知道有许多地方令散户害怕。比如说,一段时期的最高位;各种类型压力线所在的位置;缺口以及M头等等。在这些散户不愿意买股票的地方,股价形成横盘或者上扬走势,那一定是庄家干的。如果你发现,你周围的散户都在卖股票,那么你该做什么呢?你要做的其实只有一件事:把他们卖的股票悄悄的买回来。

需要指出的是,主力吸筹并不意味着主力明天就要拉抬,也不是所有主力介入的股票都能上涨,主力也有弃庄的时候。因此操作上需要选择最佳的介入时机,同时还要有一些耐心,并且不要把鸡蛋放在同一个篮子里。

更多深度财经、国际局势资讯解读,可去关注微信公众号【邓高望远】(关注公众号,在后台回复相应关键词,可领取机构付费投资报告、私募个股调研报告和行业报告),或者保存下方图片在微信打开长按识别二维码关注公众号